Spijker op z’n kop. Denk ook dat crowdfunding wordt overschat als het gaat om rendement creëren. Bij de verschillende platforms zou een meer diepgaande toets voorafgaand aan plaatsing plaats dienen te vinden en meer aandacht voor de what-if scenario’s. Het blijft natuurlijk wel een bijzondere vorm van financieren als alle reguliere vormen (bank, lease, factoring e.d.) hun positie al ingenomen hebben en het restant via de massa opgehaald dient te worden. Bij Massafinanciering wordt zeer selectief omgegaan met prospects en wordt ook pas de toegezegde investering opgehaald zodra project 100% gefund is. Alles om de investeerder maximaal te beschermen. Gezien de toenemende mate van tussentijdse faillissementen van prospects ook geen overbodige luxe.

U kent mij als een voorstander van andere financieringsvormen dan bankfinanciering. Grootbanken leren alleen als de concurrentie pijn gaat doen.

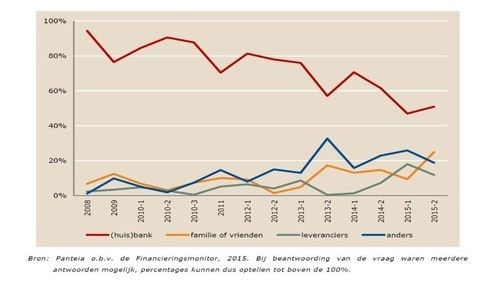

En inderdaad banken beginnen hun monopolie te verliezen. Banken financieren nog maar 50% van alle mkb-financieringen.

Active Ants

Een mooi case is het bedrijf Active Ants, gefinancierd door de Rabobank.

Klik hier voor de video.

De Rabo was zo vriendelijk om het werkkapitaal niet te financieren. Dan bleef er nog wat over voor crowdfunders. De Active Ants ondernemers hadden nog 6 ton nodig voor werkkapitaal, zie de Pitch bij Geldvoorelkaar.nl. Nette rating van geldvoorelkaar.nl, namelijk het hoogste risicoprofiel 5 voor bestaande bedrijven. Dat betekent dat het bedrijf net aan aan de aflossingsverplichtingen kan voldoen. Er hoeft maar iets tegen te zitten en de ondernemer blijft in gebreke. En dan als rente 7%? Geen professionele investeerder zou er instappen. Waarom niet?

Banken: de zekerheden

Wie financieren begrijpt, weet dat de bank het onderpand krijgt, garanties door verpanding van debiteuren en voorraden én een beding dat bij dreigende tekorten in aflossingscapaciteit andere debiteuren worden achtergesteld. Dat betekent dat de bank altijd als eerste toegang heeft tot alle vaste activa en liquide middelen. Ja, mezzanine financiering = achtergesteld financieren, de bank gaat altijd voor!

Crowd: het risico

De crowdfunders zijn achtergesteld en krijgen het risico. Gratis? Nee, maar wel bijna gratis. Want waar on-balance financiers gauw 10-16% vragen voor werkkapitaal zonder enig onderpand, daar gaat geldvoorelkaar.nl akkoord met 7%. Er is een gerede kans dat crowdfunders (een deel van) hun geld niet terug zien.

Crowdfundingsplatforms: Waarschuw en leg uit

De crowdfundingsplatforms mag kwalijk worden genomen dat zij onvoldoende waarschuwen op hun websites. Bankfinanciering is geen enkele garantie voor terugbetaling! En dat is nu net wat de doorsnee crowdfunder denkt: “Kijk, een bank doet mee, dan moet het wel OK zijn.” Niet dus, de bank doet alleen mee, als zij er (bijna) altijd goed uitspringen. The crowd gets the crap.

Niet alleen geldvoorelkaar.nl, ook Collin Crowdfunding verzuimt deze verhoogde risico’s en de achterstelling te vermelden. Zij leggen de constructie niet goed uit. Als oud bankiers behoren zij beter te weten.

AFM: Wake up

Stel meer eisen bij gestapeld financieren, te beginnen met de uitleg van de constructie en de achterstelling van de crowd op de bank. Hier dreigen onwetende particulieren te worden gedupeerd. Beter voorkomen, dan genezen.

Ondernemers, weet wat je doet

Ondernemers moeten zich afvragen of zij tot aan het gaatje overgefinancierd willen worden. Wat als zij een paar maanden niet kunnen terug betalen? Dan loop je bij crowdfunding de kans dat alles wat marketingtechnisch voor je werkt – door gebruik van sociale media – zich ineens tegen je keert. Elke crowdfunder ziet maandelijks of je aan je verplichting hebt voldaan. Zij krijgen ook een schuldbekentenis met persoonlijke garantstelling van de ondernemer. Wat let hen om met een simpel berichtje op sociale media te verspreiden over jouw financiële situatie? Iedereen weet er dan van, ook je klanten en leveranciers. En zij kunnen, na enkele aanmaningen, beslag laten leggen op alle bedrijfs- én private middelen. Vaak ook op de bezittingen van de echtgeno(o)t(te). Maar weinig ondernemer realiseren zich dit.

De moraal van het verhaal

Banken zal het een zorg zijn, zij zijn van het risico af. Crowdfundingsplatforms zouden duidelijker moeten waarschuwen en uitleggen hoe de constructie werkt.

De crowd is altijd achtergesteld. Ondernemers, weet wat je doet, één boze crowdfunder is genoeg voor veel negatieve publiciteit en/of beslaglegging en faillissement. Arme crowdfunder, jij bent per definitie de klos.

Bronvermelding, donderdag 4 februari 2016, geschreven door Lex van Teeffelen, professor of financie and firm acquisition, LinkedIn.